Il Report “Il mercato dell’arte e dei beni da collezione” presentato lo scorso 26 febbraio a Milano da Deloitte ha lo scopo di aiutare i collezionisti e i loro consulenti a muoversi all’interno del mercato dell’arte. Quest’ultima è infatti sempre più legata al settore della gestione patrimoniale. La prima parte del Report presenta i risultati e i trend emersi dall’Art & Finance Report di Deloitte e ArtTatic (giunto alla 5^ edizione) mentre la seconda presenta gli indici di investimento per aiutare nelle scelte d’acquisto.

Gli stessi gestori patrimoniali affermano che i clienti chiedono sempre più servizi relativi agli investimenti in arte, diventata ormai un vero e proprio obiettivo strategico da includere nelle offerte standard. Secondo l’Art & Finance Report 2017 si stima infatti che il valore investito in arte e oggetti da collezione da parte degli UHNWI (Ultra High Net Worth Individuals, clienti con disponibilità patrimoniali molto consistenti) entro il 2026 ammonterà a ben 2.700 miliardi di dollari (nel 2016 era di 1.600 miliardi).

L’urgenza dunque degli operatori del settore e dei gestori del Wealth Management è quella di sviluppare servizi ad hoc per rispondere alle richieste di una clientela in espansione.

Infatti dal report risulta che due collezionisti su tre dichiarino di comprare arte o oggetti da collezione per passione, ma con una particolare attenzione al valore dell’investimento. Quindi, anche se il fattore scatenante nell’acquisto di opere d’arte rimane principalmente emotivo e sociale (status symbol), anche quello finanziario sta diventando sempre più importante.

Il collezionista diventa dunque sempre più un cliente ideale per il settore del Wealth Management: un cliente che non intende speculare ma accumulare valore in beni che possano anche aumentare il proprio patrimonio. Nel corso del 2017 è stato constatato l’incremento di domanda per questa tipologia diservizi professionali relativi alla gestione e alla protezione del valore investito in arte.

Si legge nel report: “La crescita dell’attenzione al valore finanziario dell’acquisto di opere d’arte porta con sé, come trend a lungotermine, anche una sempre più stretta interconnessione tra arte e gestione patrimoniale. Questa infatti è la seconda volta in sei anni di attento monitoraggio del settore Art Wealth Management che il report registra un sostanziale allineamento sul tema tra collezionisti, wealth manager e professionisti del settore arte. La costante crescita di attenzione nei confronti di servizi specifici dedicati all’arte è un trend ormai consolidato: il 64% dei wealth manager dichiara di offrire servizi dedicati all’arte”.

Sembra dunque che l’Art Wealth Management sia un settore destinato a svilupparsi nel lungo termine. Ma perché questo si realizzi, occorre superare gli ostacoli che possono minacciare questa crescita, in particolar modo la problematicità della trasparenza del mercato e della manipolazione dei prezzi.

Per aiutare gli investitori che desiderano diversificare il proprio portafoglio dando uno sguardo anche all’arte, sono disponibili diversi strumenti che aiutano a orientarsi. Questi strumenti arrivano in risposta al bisogno di analisi che facciano luce su un mercato caratterizzato, come detto, da scarsa trasparenza e mancanza di standard per la determinazione dei prezzi.

La soluzione a queste problematicità è il focus della seconda parte del report, che intende proprio proporre degli strumenti necessari a colmare alcune lacune. Come? Con gli indici tematici d’investimento utili a comprendere i trend che caratterizzano il mercato dell’arte e dei beni da collezione.

Abbiamo chiesto a Pietro Ripa (Fideuram Private Banker) -autore di questa parte del report insieme a Roberta Ghilardi- di spiegarci cosa sono questi gli indici di mercato, perché sono importanti per un investimento consapevole e se sono comparabili a quelli azionari.

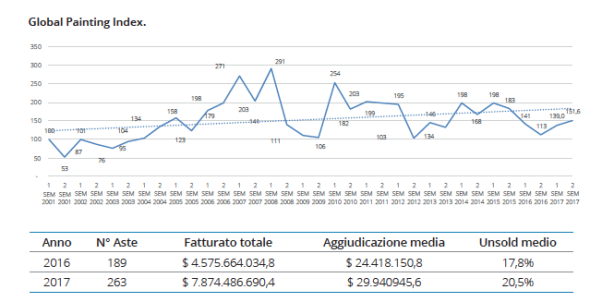

«Si sente sempre più l’esigenza di riuscire a predire quello che è il ritorno atteso di un investimento in beni da collezione, sia perché abbiamo sempre maggiori capitali che vengono catalizzati da questi mercati, sia perché talvolta i rendimenti offerti dai mercati dell’economia reale o finanziaria sono insoddisfacenti. Riguardo la metodologia di formazione di questi indici bisogna fare una premessa importante. Infatti, rispetto agli indici economici e finanziari che siamo soliti leggere tutti i giorni sui giornali, questi indici non possono offrire le stesse garanzie di precisione. Ad esempio, ogni giorno il titolo della Microsoft riflette il prezzo più efficiente che il mercato attribuisce al diritto di proprietà (l’azione Microsoft che rimane lo stesso diritto nel tempo) incrociando telematicamente la domanda e l’offerta. Nel mercato dell’arte, invece, non vale questo tipo di garanzie poiché il mercato non è organizzato in maniera efficiente, il numero di osservazioni in cui incrociare domanda e offerte (le aste) è limitato e cambia la natura stessa del bene offerto nel corso del tempo. Il 2017 ad esempio è stato un mercato particolarmente brillante, ma nel 2018 non è detto che si avranno in offerta pezzi così prestigiosi come il Salvator Mundi di Leonardo. Quindi fatte queste dovute premesse, gli indici proposti dal nostro report non potranno essere considerati precisi alla virgola, ma ci danno una linea di tendenza importante di quello che sta avvenendo sul mercato dell’arte. In questi indici sono stati raccolti tutti i battuti con minino di 1 milione di dollari nel mondo e sono stabiliti su medie ponderate. La fotografia che viene fuori è che quello del 2017 è stato un mercato brillante e in ripresa sul 2016. Che sta tornando la voglia di investire, che si compra grande qualità. È bene osservare anche che nel 2017è stato rilevato un tasso di unsold del 20,5% che di per sé non è negativo, ma è aumentato rispetto al 2016. Va sempre ricordato che in momenti di grande vivacità del mercato le case d’asta propongono opere che confidano di vendere anche se poi non va sempre così. E quando il tasso di invenduto è alto, iniziano ad aumentare le preoccupazioni. Per ora comunque non si può considerate un problema».

Ci può spiegare cosa sono le garanzie? Come spiega la crescita dell’uso delle garanzie anche di terze parti nelle vendite all’asta?

«Quest’anno vi è stato un massiccio ricorso alle garanzie. Sono una tutela che viene data dalla casa d’aste al seller. Una forma di protezione: il venditore è assicurato che un determinato prezzo verrà percepito. Però l’uso delle garanzie ha delle ricadute sulla formazione dei prezzi: se da una parte è vero che è una forma di protezione per colui che dà l’opera, dall’altra non deve penalizzare le case d’aste. Ci sono due rischi che vanno valutati. Il primo è che la casa d’aste sarebbe più orientata a fare buon marketing prevalentemente su queste opere, creando quindi un effetto inflattivo sui prezzi dei lotti coperti da garanzia. E il secondo aspetto, più evidente, è che un uso sempre più massiccio di queste garanzie non è alla portata di tutti gli operatori. Quindi i player con le spalle grosse potranno esporsi finanziariamente, fornendo una sorta di “pagherò”. Mentre gli operatori più piccoli dovranno inevitabilmente fare squadra. Quindi si prevede un livello di consolidamento nel mercato dell’arte dei player più piccoli, se vogliono resistere su un mercato internazionali. Rivolgendosi ai mercati di nicchia, forse avranno più autonomia».

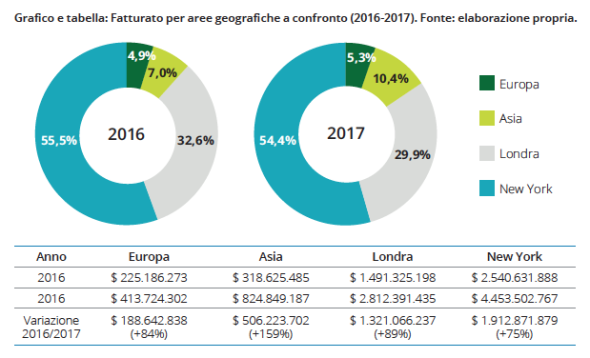

Quali sono le migliori piazze di vendita?

«Una piazza che ha lavorato molto bene nel 2017 è quella americana. Si è confermata prima attrice. È seguita da Londra, che ha visto sì l’effetto Brexit, ma non ha comportato particolari svantaggi. Anzi a dirla tutta il pound si è svalutato, quindi ha comportato una maggior convenienza degli operatori internazionali a investire sulla piazza britannica. Non si può prevedere come andrà nei prossimi mesi. Se vincerà l’opzione della “hard brexit”, la grossa conseguenza potrebbe essere l’introduzione di dazi doganali e questo avrebbe un grande impatto e relegherebbe la piazza londinese in una posizione più marginale»

E la piazza asiatica?

«Un’altra piccola premessa: i dati asiatici nella nostra ricerca sono per difetto perché, per questioni metodologiche di poca omogeneità dei dati delle case d’asta cinesi, non li abbiamo considerati. Quindi, ad esempio, non c’è record di 144 milioni di dollari di Qi Baishi (1864-1957) battuto da Poly International Auction a Pechino (dicembre 2017) e si stanno perdendo una serie di battuti importanti che si stanno verificando soprattutto nella piazza di Hong Kong. Quindi i numeri del nostro report vanno presi “per difetto”. La piazza asiatica comunque sta dando importanti segnalazioni: è vero che la città più importante è Hong Kong ma stanno aprendo a lotti milionari anche altre piazze, come Shangai, Pechino e Mumbai. Inoltre si deve segnalare che i cinesi (top spenders asiatici) che solitamente comprano arte cinese, stanno viaggiando e si stanno erudendo. Ora il cinese che ha un accresciuto di molto il portafoglio compra in primo luogo la giada bianca, poi gioielli, poi vini pregiati e infine i dipinti».

Come possono spiccare le piazze continentali?

«Le piazze continentali soffrono sempre più il confronto con Londra e New York. Così si stanno specializzando. Parigi infatti sta sempre più diventando una nicchia per il design e la fotografia.

Milano propone due eventi importanti arte italiana del dopoguerra ma vengono proposti artisti non ancora troppo consacrati perché se no andrebbero direttamente a Londra e New York. Come se fosse il terreno di gioco delle squadre di calcio della categoria “primavera”. Un test del mercato».

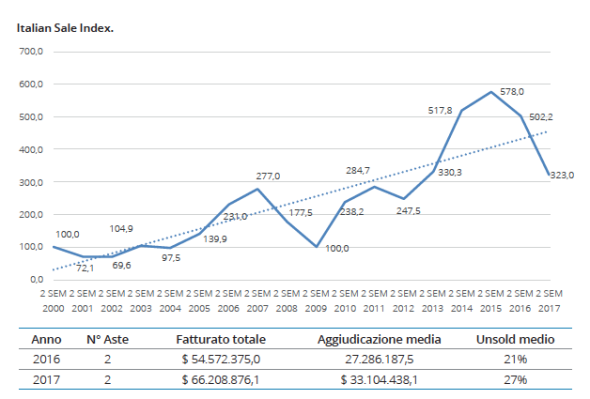

E invece, sempre in tema di arte italiana, cosa ci puoi dire delle Italian Sale? È finita la loro Era?

«Le Italian Sale non hanno brillato. Nel 2017 hanno avuto una battuta d’arresto piuttosto marcata dopo anni di continua crescita con tassi di unsold piuttosto bassi: sono due anni che fanno un po’ di fatica»

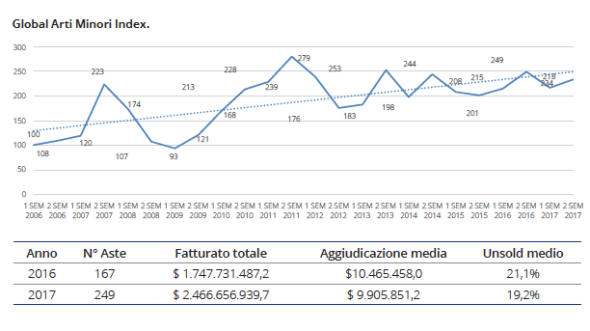

Nello studio presentato si indica un alto interesse nei confronti delle arti minori. Leggere gli indici suggerisce come sia cresciuta l’attenzione per i beni da collezione come orologi, vini e gioielli: questo avrà delle ripercussioni nei confronti del mercato della pittura? Quali suggerimenti per chi si volesse accostare a questo segmento?

«Oggi il fatturato complessivo della pittura è sceso al 70%, quindi il 30% sono le Arti Minori che si stanno imponendo sempre di più. Diversi anni fa, almeno 8 anni fa, la pittura pesava almeno l’80%. Questo significa che sta crescendo sempre più una forma di collezionismo che guarda con interesse le altre arti minori e di queste, per fatturato, le principali sono sicuramente i gioielli e i vini. Dato interessante è che queste sono forme di collezionismo dei giovani che iniziano a spendere molto e in maniera anche vivace. Anche per la fotografia. Phillips è una casa d’aste che si sta specializzando in questo settore. E anche le “Classic Car” sono un settore molto richiesto, c’è un capitolo a sé nel report dove questo argomento è ben approfondito».

Prospettive future?

«A meno di clamorosi sviluppi politici a livello internazionale o legati al terrorismo, il livello di ricchezza globale sta continuando ad aumentare e quindi anche una capacità di spesa piuttosto sostenuta. Nuovi attori dotati di grandissima capacità di spesa si stanno affacciando sul mercato. Come il Louvre Abu Dhabi che ha acquistato lo scorso novembre il Salvator Mundi di Leonardo per oltre 450 milioni di dollari. L’aera mediorientale sta mettendo insieme politiche di marketing per attrarre sempre più turisti, quindi possiamo pensare che quello del Leonardo non sarà un colpo isolato. Non stiamo parlando di collezionisti fisici, ma di nuovi potenti attori che stanno utilizzando il canale dell’arte per fare una politica di turismo e di marketing».

< Scarica qui il report completo >